LIBRO SEGUNDO -

PARTE ESPECIAL

TÍTULO PRIMERO - Impuesto Inmobiliario.

CAPÍTULO PRIMERO - Hecho Imponible.

Hecho Imponible. Inmuebles Comprendidos

Artículo 189.- Por todos los inmuebles ubicados en la Provincia de Córdoba se pagará el Impuesto Inmobiliario con arreglo a las normas que se establecen en este Título, el que estará formado por los siguientes conceptos:

1) BÁSICO: surgirá de aplicar sobre la base imponible determinada conforme a las previsiones del artículo 194 de este Código, las alícuotas que fije la Ley Impositiva Anual. Al impuesto así determinado se le aplicará el Coeficiente de Equidad Inmobiliario (CEI) que para cada inmueble en particular se establezca, y

2) ADICIONAL: surgirá de aplicar a la base imponible dispuesta en el segundo párrafo del artículo 194 de este Código, las alícuotas, deducciones y límites que fije la Ley Impositiva Anual.

Facúltase a la Secretaría de Ingresos Públicos del Ministerio de Finanzas a establecer el Coeficiente de Equidad Inmobiliario (CEI) con el objetivo de equilibrar la carga tributaria de los contribuyentes y/o responsables del Impuesto Inmobiliario.

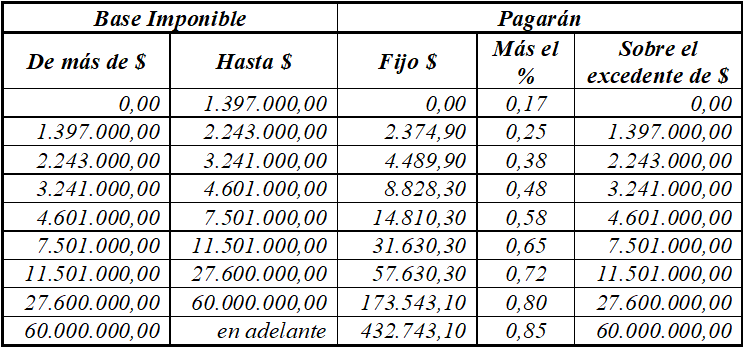

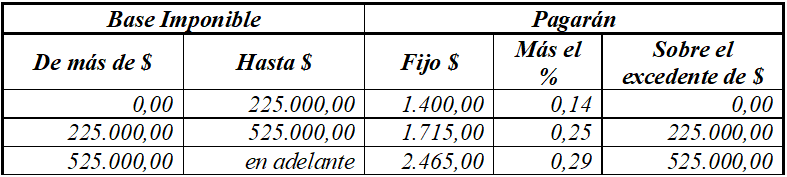

Artículo 6.- El Impuesto Inmobiliario Básico a que se refiere el Título Primero del Libro Segundo del Código Tributario Provincial se determina aplicando las siguientes alícuotas y, al monto resultante, el Coeficiente de Equidad Inmobiliario (CEI), conforme las disposiciones del artículo 189 del Código Tributario Provincial.

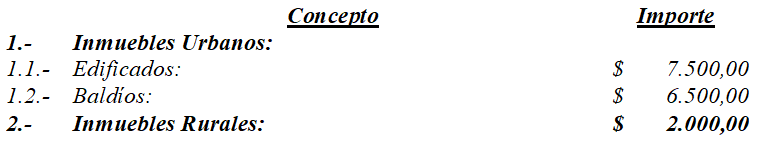

1.- Inmuebles Urbanos:

1.1.- Edificados:

1.2.- Baldíos:

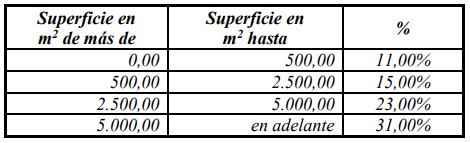

A la liquidación de los baldíos que posean un Valor Unitario de Tierra (VUT) definido por la Dirección General de Catastro para la anualidad 2024, mayor o igual a Pesos Nueve Mil ($ 9.000,00) el metro cuadrado, se le adicionará el monto que surja de aplicar la siguiente tabla al impuesto básico determinado de acuerdo al presente artículo con más el Fondo de Infraestructura de Redes de Gas para Municipios y Comunas, sin tener en cuenta a tal fin los límites establecidos en el artículo 129 de la presente Ley:

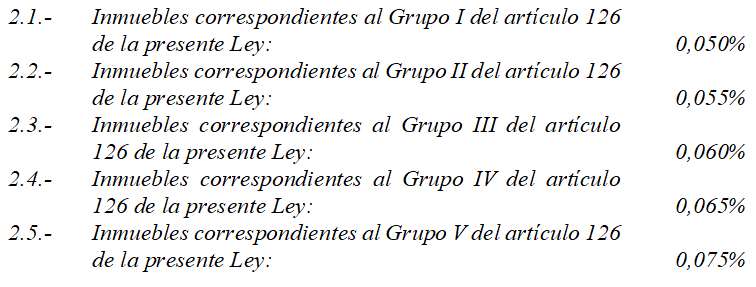

2.- Inmuebles Rurales:

Para aquellos inmuebles que constituyan rémora, conforme lo establezca la Dirección General de Catastro, el monto del impuesto básico determinado en función de los párrafos anteriores podrá incrementarse en hasta un Ciento por Ciento (100,00%) de acuerdo a las escalas que establezca la mencionada Dirección teniendo en cuenta variables tales como superficie, ubicación y/o similares.

Idéntica situación resultará de aplicación, en el caso de verificarse que un inmueble, reviste la categoría y/o condición de vivienda vacía, ociosa y/o desocupada, en los términos y/o requisitos que la reglamentación disponga a tales efectos.

Artículo 8º.- Los contribuyentes que resulten propietarios de inmuebles rurales cuyas bases imponibles individualmente consideradas no superen la suma de Pesos Doscientos Un Mil Quinientos ($ 201.500,00) pueden optar por conformar grupos de parcelas a efectos de tributar por cada una de ellas un solo Impuesto Inmobiliario mínimo, así como un importe mínimo de la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que integra la liquidación del citado gravamen.

Los grupos de parcelas resultarán del cociente entre la sumatoria de las bases imponibles de los inmuebles que reúnan la condición exigida en el párrafo anterior y la suma de Pesos Doscientos Un Mil Quinientos ($ 201.500,00), en la forma y condiciones que establezca el Poder Ejecutivo Provincial. A estos efectos las fracciones resultantes se considerarán como un grupo de parcela adicional.

El importe a tributar por el contribuyente y/o responsable por la totalidad de los grupos de parcelas que resulten no puede ser inferior al importe que surja de considerar la suma de Pesos Dos Mil ($ 2.000,00) por la cantidad de cuentas que integran la liquidación.

La no presentación de la declaración jurada en los plazos que se establezcan hará caducar de pleno derecho el beneficio que consagra el presente artículo.

Es requisito para solicitar la inclusión al régimen tener regularizada la deuda de las anualidades anteriores correspondientes al mismo o de cada uno de los inmuebles que lo conforman, lo que correspondiere, antes de la presentación de la declaración jurada a fin de acogerse al régimen.

A los fines de la inclusión en el presente régimen el propietario puede solicitar a la Dirección General de Catastro la modificación de la clasificación de los inmuebles de urbano a rural, siempre que se den las condiciones establecidas en el artículo 33 de la Ley Nº 10454 y sus modificatorias -de Catastro Territorial-, quedando facultada, excepcionalmente, la mencionada Dirección para acordar y/o disponer el cambio en forma retroactiva, aun cuando se haya efectuado la liquidación del gravamen.

(Ver Artículos 401 a 404 del Decreto Reglamentario N° 2445/2023)

Artículo 11.- El Impuesto Inmobiliario Adicional se determinará aplicando sobre la base imponible establecida en el artículo 194 del Código Tributario Provincial la alícuota del Cuatro coma Veinticinco por Ciento (4,25%), y a dicho monto se le detraerá el Impuesto Básico o sumas del Impuesto Básico con más la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que se liquida conjuntamente del inmueble o los inmuebles rurales del contribuyente que conforman la liquidación del Impuesto Adicional.

El monto a ingresar en concepto de Impuesto Inmobiliario Adicional no puede superar el Quince por Ciento (15,00%) del Impuesto Básico o sumatorias del Impuesto Básico con más la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que se liquida conjuntamente, del inmueble o inmuebles rurales del contribuyente que conforman la liquidación del Impuesto Adicional.

(Ver Artículos 227 a 231 de la Resolución Normativa N° 1/2023 de la Dirección General de Rentas)

Artículo 120.- El monto del Impuesto Inmobiliario, el del Fondo de Infraestructura de Redes de Gas para Municipios y Comunas y el de la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) serán reducidos en un Treinta por Ciento (30%) en la medida en que la totalidad de las obligaciones devengadas, vencidas y no prescriptas en su calidad de contribuyente, responsable y/o de corresponder deudor solidario de los Impuestos Inmobiliario, a la Propiedad Automotor, a las Embarcaciones, sobre los Ingresos Brutos y demás recursos que se recauden conjuntamente con los mismos, establecidos en el Código Tributario Provincial y/o leyes tributarias especiales, se encuentren canceladas y/o regularizadas al momento del vencimiento del pago del referido impuesto y, asimismo -de corresponder-, que las declaraciones juradas determinativas del Impuesto sobre los Ingresos Brutos que se hayan devengado y vencido a dicho momento, se encuentren presentadas.

En caso de que el contribuyente opte por el pago en cuotas del impuesto -artículo 118 de la presente Ley-, el requisito para el goce del citado beneficio de reducción se analizará al vencimiento de cada una de ellas y, de corresponder, sólo operará para la/s cuota/s por vencer a partir de dicha regularización en la proporción de las mismas y en las formas, condiciones y/o términos que disponga la Dirección General de Rentas.

Para aquellos inmuebles urbanos cuya base imponible no supere el valor que establezca el Ministerio de Finanzas, respecto de los cuales se verifiquen los requisitos establecidos en los párrafos anteriores y se encuentren locados con destino de casa habitación del locatario y su familia, obtendrán además una reducción del Treinta por Ciento (30,00%) del Impuesto Inmobiliario a ingresar cuando el contrato se encuentre informado a la Dirección General de Rentas, en las formas y/o condiciones que la misma establezca.

Las disposiciones del presente artículo resultan de aplicación para el Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

Artículo 122.- Establécese que quedan exceptuados de pagar el Impuesto Inmobiliario y la contribución especial que se recauda conjuntamente con el mismo, los siguientes inmuebles:

a) Los comprendidos en la Categoría Social definida por la Dirección General de Catastro o aquellos pertenecientes a los sujetos beneficiados por el Decreto Nº 1334/06 -DOCOF Social-, y

b) Los pertenecientes a contribuyentes que encuadren en la definición de hogares pobres establecida por el Decreto Nº 1357/06 de creación del Programa Tarifa Solidaria.

Artículo 128.- La liquidación para el pago anual del Impuesto Inmobiliario Urbano edificado determinado de acuerdo al punto 1.1.- del artículo 6º de la presente Ley correspondiente a la anualidad 2024 para cada partida alcanzada por el gravamen, con excepción del impacto que generen las mejoras incorporadas en dicha liquidación, no puede exceder en más al porcentaje de incremento interanual de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), entre los meses que a tal efecto disponga el Ministerio de Finanzas, respecto del monto de la misma liquidación efectuada para la anualidad 2023.

En caso de que el contribuyente opte por el pago en cuotas, de acuerdo a lo dispuesto en el artículo 118 de la presente Ley, a los fines de determinar el monto de las mismas se deberá proceder a calcular el beneficio establecido precedentemente, tomando en comparación la variación de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), entre el mes base utilizado para el cálculo del párrafo anterior y el mes que, a tales efectos, disponga el Ministerio de Finanzas en función del vencimiento y la generación de la cuota.

El beneficio de limitación en el incremento del impuesto establecido en el presente artículo no será de aplicación para aquellos inmuebles que constituyan rémora o vivienda vacía, ociosa y/o desocupada en los términos del artículo 6º de la presente Ley.

(Ver Sección II del Capítulo III del Título X del Anexo I de la Resolución -D- N° 454/2023 del Ministerio Economía y Gestión Pública)

Artículo 129.- La liquidación del Impuesto Inmobiliario Urbano baldío determinado de acuerdo al punto 1.2.- del artículo 6º de la presente Ley correspondiente a la anualidad 2024 para cada partida alcanzada por el gravamen, incluido el Fondo de Infraestructura de Redes de Gas para Municipios y Comunas que la integra, con excepción del impacto que genere el monto adicional dispuesto en el segundo párrafo del punto 1.2.- del artículo mencionado, no puede exceder en más al porcentaje de incremento interanual de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), entre los meses que a tal efecto disponga el Ministerio de Finanzas, respecto del monto de la liquidación efectuada para la anualidad 2023, incluido el fondo adicional que integra la misma.

En caso de que el contribuyente opte por el pago en cuotas, de acuerdo a lo dispuesto en el artículo 118 de la presente Ley, a los fines de determinar el monto de las mismas se deberá proceder a calcular el beneficio establecido precedentemente, tomando en comparación la variación de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE), entre el mes base utilizado para el cálculo del párrafo anterior y el mes que, a tales efectos, disponga el Ministerio de Finanzas en función del vencimiento y la generación de la cuota.

El beneficio de limitación en el incremento del impuesto establecido en este artículo no será de aplicación para aquellos inmuebles que constituyan rémora en los términos del último párrafo del artículo 6º de la presente Ley.

(Ver Sección III del Capítulo III del Título X del Anexo I de la Resolución -D- N° 454/2023 del Ministerio de Economía y Gestión Pública)

Artículo 130.- La Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que se recauda conjuntamente con el Impuesto Inmobiliario Rural, será de un importe equivalente al Cero coma Cincuenta y Cinco por Ciento (0,55%) de la base imponible de la tierra libre de mejoras determinado para cada anualidad, no pudiendo dicha base de cálculo sufrir descuentos especiales. Al monto obtenido se le deberá aplicar el Coeficiente de Equidad Inmobiliario (CEI), conforme las disposiciones del artículo 189 del Código Tributario Provincial.

La mencionada contribución determinada para cada inmueble, no podrá ser inferior a Pesos Trece Mil ($ 13.000,00).

Artículo 131.- El Fondo de Infraestructura de Redes de Gas para Municipios y Comunas que se recauda conjuntamente con el Impuesto Inmobiliario Básico de inmuebles urbanos baldíos, será de un importe equivalente al Setenta por Ciento (70%) del Impuesto Inmobiliario Básico de inmuebles urbanos baldíos calculado de acuerdo a lo establecido en el punto 1.2.- del artículo 6º de la presente Ley.

El mencionado Fondo determinado para cada inmueble, no puede ser inferior a Pesos Cuatro Mil Quinientos ($ 4.500,00).

Ver Resolución -D- N° 44/2023 de la Secretaría de Ingresos Públicos

Artículo 1°.- ESTABLECER que la Dirección General de Rentas pondrá a disposición de loscontribuyentes y/o responsables del Impuesto Inmobiliario Básico -en su página web-, el Coeficiente de Equidad Inmobiliario (CEI) que, con el asesoramiento de IDECOR (Infraestructura de Datos Espaciales de la Provincia de Córdoba), fuera aplicado para cada inmueble en particular sobre el impuesto determinado (base imponible por alícuota), a los fines de la liquidación del referido Impuesto correspondiente a la anualidad 2024, en el marco de las disposiciones previstas en el artículo 189 del Código Tributario – Ley N° 6.006 (t.o. 2023) y su modificatoria-.

Nacimiento de la Obligación Tributaria

Artículo 190.- La obligación tributaria se genera por el solo hecho del dominio, de la titularidad del derecho de superficie, de la posesión a título de dueño, cesión por el Estado Nacional, Provincial o Municipal en usufructo, uso, comodato u otra figura jurídica a terceros para la explotación de actividades primarias, comerciales, industriales o de servicios, o tenencia precaria otorgada por entidad pública nacional, provincial o municipal, con prescindencia de su inscripción en el padrón o guía de contribuyentes o de la determinación por parte de la Dirección. Verificados los presupuestos enunciados, la obligación nace el día 1 de enero de cada año, excepto para la situación prevista en el primer párrafo del artículo 192 del presente Código.

En el caso de aquellas mejoras realizadas por el contribuyente durante el ejercicio fiscal y que fueran incorporadas ante la Dirección General de Catastro dentro del transcurso del mismo, la obligación tributaria se devengará en forma proporcional desde el inicio del próximo mes al siguiente de aquel de la mejora y la finalización del año calendario.

Cuando la incorporación en la Dirección General de Catastro -de oficio o declarada por el contribuyente- se corresponda con mejoras realizas en periodos fiscales anteriores, la obligación tributaria se devengará a partir del 1 de enero del año en que se hubiera originado la obligación de denunciar la modificación. A tales fines, el impuesto derivado de dichas modificaciones se determinará considerando la valuación fiscal, las alícuotas, tablas, mínimos y/o procedimientos vigentes a partir de la incorporación de las mismas a la base de la Dirección General de Catastro.

Idéntico tratamiento al previsto en el párrafo precedente resultará de aplicación para los casos de excedente de superficie de inmuebles empadronados con menor superficie que la real y/o cualquier otra causa que implique una modificación en la valuación del inmueble.

Tratándose de nuevas unidades catastrales o tributarias producto de unificaciones o subdivisiones, la obligación tributaria sobre las mismas se devengará en forma proporcional al período que transcurra entre el mes de su creación y la finalización del año calendario. Las unidades catastrales que fueron dadas de baja devengarán la obligación tributaria hasta la fecha de cese de las mismas.

Facúltase a la Dirección General de Rentas a disponer la forma, plazos y/o condiciones para la liquidación y pago del impuesto resultante de las situaciones especiales previstas en los párrafos precedentes.

LIBRO II – Parte Especial

Título I: Impuesto Inmobiliario

Reglamentación Artículos 190 y 191 del Código Tributario Provincial – Contribuyentes que hayan recibido inmuebles en cesión por el Estado

Artículo 133.- Aquellas personas humanas o jurídicas que hubieran recibido del Estado Nacional, Provincial o Municipal inmuebles en cesión para usufructo, uso o comodato u otra figura jurídica para la explotación de la actividad primaria, comercial, industrial o de servicios, en un todo de acuerdo con lo establecido por los artículos 190 y 191 del Código Tributario Provincial, deberán requerir ante la Dirección General de Rentas que se les expida la liquidación del Impuesto Inmobiliario -provincial- a partir del nacimiento de la obligación tributaria. Ello, sin perjuicio del cumplimiento por parte de las dependencias a cuya gestión hubiera estado afectado el inmueble objeto de la cesión, de la obligación de informar la modificación de la situación tributaria del inmueble conforme lo dispuesto en las normas tributarias vigentes.

Artículo 134.- A los fines del artículo precedente, la Dirección General de Rentas evaluará la procedencia de la solicitud y girará las actuaciones a la Dirección General de Catastro, para su tratamiento individual. A tal efecto la Dirección General de Catastro creará un registro especial identificando los inmuebles cedidos, en la forma y condiciones que establezca el Ministerio de Economía y Gestión Pública.

Artículo 135.- Cuando la cesión del inmueble no fuera de la totalidad de su superficie sino de una parte del mismo, la solicitud de liquidación, además de los datos que requiera la Dirección General de Rentas, deberá contener una detallada descripción de la superficie del inmueble cedido y de la superficie no cedida, indicando en ambos casos superficie del terreno, superficie cubierta, año de terminación de la construcción y categoría, acompañando plano de mensura o de obra si lo hubiere y toda la documentación correspondiente al contrato de cesión. La Dirección General de Catastro podrá verificar el terreno, efectuar mediciones y/o requerir toda la documentación que estimare menester a efectos de establecer los datos valuativos del inmueble cedido, que servirán para la determinación de la valuación especial que se aplique sobre los mismos.

Si la cesión fuera de una parte de un edificio no sometido al Régimen de Propiedad Horizontal o no coincidiera con una parcela horizontal, la Dirección General de Catastro calculará una valuación especial proporcional a la parte cedida.

Artículo 136.- Si en algún ámbito de la Administración se tomara conocimiento de la existencia de inmuebles en las condiciones descriptas en los artículos 190 y 191 del Código Tributario Provincial, con relación a los cuales no se hubiera presentado la solicitud a que hace referencia el artículo 133 del presente Decreto, o no se hubiera denunciado la cesión, se informará a la Dirección General de Rentas quien dispondrá la iniciación de las actuaciones pertinentes conforme a las normas del Código Tributario Provincial, dando oportuna intervención a la Dirección General de Catastro.

Artículo 137.- La Dirección General de Catastro y la Dirección General de Rentas adoptarán los recaudos suficientes para la implementación de este registro especial de contribuyentes.

Las citadas Direcciones intervinientes deberán dictar las normas internas que hagan a su mejor cumplimiento.

Decreto N° 2030/2019 (modificado por el Decreto N° 1636/2021)

Artículo 2º.- ESTABLÉCESE para los contribuyentes y/o responsables que declaren en forma espontánea ante la Dirección General de Catastro, el excedente de superficie de inmuebles empadronados con menor superficie que la real, mejoras no denunciadas en la oportunidad debida y/o cualquier otra causa que implique una modificación en la valuación del inmueble, la condonación de las multas no firmes dispuestas en la Ley N° 10.454 y sus modificatorias -Catastro Territorial de la Provincia-, siempre que los mismos cancelen, en tiempo y forma, la liquidación del impuesto y demás recursos que se recauden conjuntamente con los mismos -de corresponder- resultante de las situaciones especiales previstas precedentes, en el marco de las disposiciones del artículo 188 del Código Tributario Provincial -Ley N° 6006 t.o. 2021 y su modificatoria-.

CAPÍTULO SEGUNDO

Contribuyentes y Responsables.

Propietarios y Poseedores a Título de Dueños. Titulares del Derecho de Superficie.

Artículo 191.- Son contribuyentes del Impuesto Inmobiliario quienes al día primero de Enero de cada año, tengan el dominio, posesión a título de dueño, cesión efectuada por el Estado Nacional, Provincial o Municipal en usufructo, uso, comodato u otra figura jurídica, para la explotación de actividades primarias, comerciales, industriales o de servicios o tenencia precaria otorgada por entidad pública nacional, provincial o municipal de los inmuebles ubicados en la Provincia de Córdoba o, en los casos de tenencia precaria que, en beneficio del contribuyente, el Poder Ejecutivo disponga.

Tratándose de inmuebles de mayor superficie respecto de los cuales la Dirección General de Catastro -en el marco de la Ley Provincial de Catastro- disponga la incorporación de unidades tributarias, será contribuyente el titular registral del inmueble donde se encuentran las unidades tributarias, sin perjuicio de aplicarse la responsabilidad solidaria del artículo 42 del presente Código al adquirente, poseedores a título de dueño y/o cesionarios posteriores de las unidades tributarias.

Cuando se disponga la constitución del derecho real de superficie, el superficiario titular del derecho de superficie resultará contribuyente del impuesto inmobiliario que recae sobre la propiedad superficiaria al año siguiente a la fecha de inscripción de la escritura por la cual se constituye el referido derecho de superficie. En caso de que el superficiario afecte la construcción al régimen de propiedad horizontal y transfiera las unidades resultantes, los adquirentes serán contribuyentes del gravamen a partir del 1 de enero del año siguiente al de la adquisición. En tales casos, el superficiario responderá solidaria e ilimitadamente por aquellas obligaciones tributarias que se devenguen y adeuden a partir de la habilitación de la cuenta tributaria, y hasta el momento en que se extinga el derecho de superficie.

Facúltase a la Dirección General de Catastro a que disponga la incorporación de subparcelas con sus respectivas cuentas tributarias.

En el caso de la situación prevista en el primer párrafo del artículo 192 del presente Código, el adquirente resultará contribuyente del impuesto desde el primer día del mes siguiente a la fecha en que se verifique la transferencia del inmueble.”

LIBRO II – Parte Especial

Título I: Impuesto Inmobiliario

Reglamentación Artículos 190 y 191 del Código Tributario Provincial – Contribuyentes que hayan recibido inmuebles en cesión por el Estado

Artículo 133.- Aquellas personas humanas o jurídicas que hubieran recibido del Estado Nacional, Provincial o Municipal inmuebles en cesión para usufructo, uso o comodato u otra figura jurídica para la explotación de la actividad primaria, comercial, industrial o de servicios, en un todo de acuerdo con lo establecido por los artículos 190 y 191 del Código Tributario Provincial, deberán requerir ante la Dirección General de Rentas que se les expida la liquidación del Impuesto Inmobiliario -provincial- a partir del nacimiento de la obligación tributaria. Ello, sin perjuicio del cumplimiento por parte de las dependencias a cuya gestión hubiera estado afectado el inmueble objeto de la cesión, de la obligación de informar la modificación de la situación tributaria del inmueble conforme lo dispuesto en las normas tributarias vigentes.

Artículo 134.- A los fines del artículo precedente, la Dirección General de Rentas evaluará la procedencia de la solicitud y girará las actuaciones a la Dirección General de Catastro, para su tratamiento individual. A tal efecto la Dirección General de Catastro creará un registro especial identificando los inmuebles cedidos, en la forma y condiciones que establezca el Ministerio de Economía y Gestión Pública.

Artículo 135.- Cuando la cesión del inmueble no fuera de la totalidad de su superficie sino de una parte del mismo, la solicitud de liquidación, además de los datos que requiera la Dirección General de Rentas, deberá contener una detallada descripción de la superficie del inmueble cedido y de la superficie no cedida, indicando en ambos casos superficie del terreno, superficie cubierta, año de terminación de la construcción y categoría, acompañando plano de mensura o de obra si lo hubiere y toda la documentación correspondiente al contrato de cesión. La Dirección General de Catastro podrá verificar el terreno, efectuar mediciones y/o requerir toda la documentación que estimare menester a efectos de establecer los datos valuativos del inmueble cedido, que servirán para la determinación de la valuación especial que se aplique sobre los mismos.

Si la cesión fuera de una parte de un edificio no sometido al Régimen de Propiedad Horizontal o no coincidiera con una parcela horizontal, la Dirección General de Catastro calculará una valuación especial proporcional a la parte cedida.

Artículo 136.- Si en algún ámbito de la Administración se tomara conocimiento de la existencia de inmuebles en las condiciones descriptas en los artículos 190 y 191 del Código Tributario Provincial, con relación a los cuales no se hubiera presentado la solicitud a que hace referencia el artículo 133 del presente Decreto, o no se hubiera denunciado la cesión, se informará a la Dirección General de Rentas quien dispondrá la iniciación de las actuaciones pertinentes conforme a las normas del Código Tributario Provincial, dando oportuna intervención a la Dirección General de Catastro.

Artículo 137.- La Dirección General de Catastro y la Dirección General de Rentas adoptarán los recaudos suficientes para la implementación de este registro especial de contribuyentes.

Las citadas Direcciones intervinientes deberán dictar las normas internas que hagan a su mejor cumplimiento.

Artículo 192.- Cuando se verifique la transferencia de un inmueble de un sujeto exento a otro que debe abonar el impuesto, la obligación tributaria nacerá a partir del mes siguiente a la fecha de la transferencia. En tal caso, la Dirección General de Rentas determinará el impuesto anual en forma proporcional desde el nacimiento del hecho imponible hasta el 31 de diciembre del año en curso al momento de la transferencia.

De verificarse la transferencia de un inmueble de un sujeto gravado a otro exento, la exención comenzará a regir al año siguiente al de la fecha de inscripción de la escritura traslativa de dominio en la Dirección del Registro General de la Provincia, salvo lo dispuesto en el artículo 197 de este Código. Idéntico procedimiento deberá aplicarse en los casos de constitución del derecho real de superficie.

Cuando uno de los sujetos fuera el Estado, la obligación o la exención nacerá o comenzará a regir a partir del mes siguiente a la toma de posesión.

En caso de verificarse la indisponibilidad jurídica del bien por causas ajenas a la voluntad del contribuyente y consideradas ilegítimas, se dispondrá -excepcionalmente- la remisión de la obligación tributaria devengada desde el inicio de la acción reivindicatoria hasta que cesen efectivamente las causales del desapoderamiento ilegal del bien realizado de manera coactiva y pública por parte de terceros.

A los fines previstos en el párrafo precedente, la remisión se hará efectiva por períodos mensuales, computándose todo el mes en que ocurran o cesen las causas que determinen la misma. La Dirección establecerá los requisitos y condiciones que resultarán necesarias para justificar la verificación jurídica del desapoderamiento y, asimismo, podrá disponer índices de indisponibilidad.

Agentes de retención, Percepción, Recaudación y/o Información.

Artículo 193.- Las personas o entidades que administren emprendimientos, conjuntos inmobiliarios, tiempo compartido, cementerios privados o complejos urbanísticos, inclusive aquellos afectados al régimen de propiedad horizontal según lo dispuesto por el Código Civil y Comercial de la Nación, ubicados en la Provincia de Córdoba, actuarán como agentes de retención, percepción, recaudación y/o información del impuesto de este Título, en la forma, plazos y condiciones que establezca el Poder Ejecutivo.

El titular del dominio fiduciario y, en su caso, el Escribano de Registro actuante pueden ser designados como Agente de Información, en relación a las transferencias y/o cesiones de los bienes fideicomitidos y/o la incorporación de nuevos beneficiarios al fideicomiso.

CAPÍTULO TERCERO

Base Imponible.

Valuación Fiscal. Coeficientes de Actualización.

Artículo 194.- La base imponible del Impuesto Básico es la valuación de cada inmueble determinada por la Ley de Catastro, multiplicada por los coeficientes que fije la Ley Impositiva Anual, la que además puede establecer el impuesto mínimo a pagar por cada inmueble.

La base imponible del Impuesto Adicional está formada por la base o suma de bases imponibles del Impuesto Básico de las propiedades rurales atribuibles a un mismo contribuyente que cumplan con las condiciones establecidas en la Ley Impositiva Anual. Cuando sobre una misma parcela exista condominio o indivisión hereditaria o posesión a título de dueño de varias personas, cada condómino o heredero, o legatario, o poseedor computará la proporción que le corresponda a dicho derecho.

Las sucesiones indivisas, y en tanto que al 1 de enero se haya producido el fallecimiento del causante y aún no se hubiere dictado el auto de declaratoria de herederos o que declare válido el testamento, deben tributar por las parcelas o derechos que sobre las mismas correspondan al causante.

El impuesto resultante puede ser abonado en una cuota o en el número de ellas que establezca el Ministerio de Finanzas o el organismo que en el futuro lo sustituya, a opción del contribuyente. En caso de que se opte por el pago en cuotas se pueden devengar intereses de financiación cuya tasa será establecida por la Secretaría de Ingresos Públicos o el organismo que en el futuro la sustituya.

Artículo 5º.- A los fines de la determinación de la base imponible del Impuesto Inmobiliario establecida en el primer párrafo del artículo 194 del Código Tributario Provincial, debe aplicarse el Coeficiente Uno (1).

Artículo 7º.- Fíjase el monto mínimo del Impuesto Inmobiliario Básico correspondiente a cada inmueble, de acuerdo al siguiente detalle:

Artículo 10.- Establécense las siguientes condiciones que deben reunir el o los inmuebles de un mismo contribuyente a los fines del segundo párrafo del artículo 194 del Código Tributario Provincial correspondiente al Impuesto Inmobiliario Adicional:

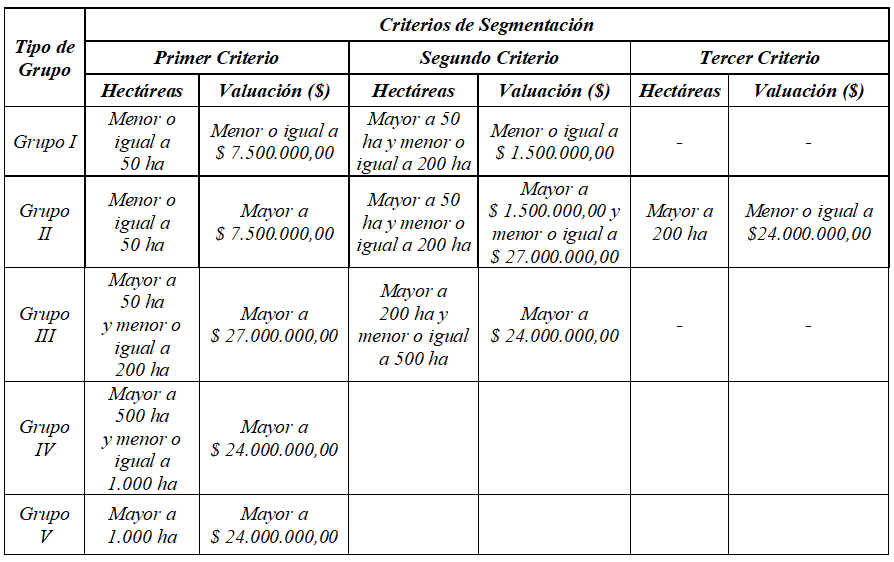

a) Sean contribuyentes del Impuesto Inmobiliario Básico por un inmueble rural cuya base imponible para la anualidad 2024 sea superior a Pesos Cincuenta y Cuatro Millones ($ 54.000.000,00) con una superficie mayor a Cincuenta (50) hectáreas y menor o igual a Doscientas (200) hectáreas, o posea una superficie mayor a Doscientas (200) hectáreas con una base imponible mayor a Pesos Cuarenta y Ocho Millones ($ 48.000.000,00), o

b) Sean contribuyentes del Impuesto Inmobiliario Básico por más de un inmueble rural y la sumatoria de bases imponibles para la anualidad 2024 sea superior a Pesos Cincuenta y Cuatro Millones ($ 54.000.000,00) con una sumatoria de superficies mayor a Cincuenta (50) hectáreas y menor o igual a Doscientas (200) hectáreas, o la sumatoria de las superficies sea mayor a Doscientas (200) hectáreas con una sumatoria de bases imponibles mayor a Pesos Cuarenta y Ocho Millones ($ 48.000.000,00).

Artículo 11.- El Impuesto Inmobiliario Adicional se determinará aplicando sobre la base imponible establecida en el artículo 194 del Código Tributario Provincial la alícuota del Cuatro coma Veinticinco por Ciento (4,25%), y a dicho monto se le detraerá el Impuesto Básico o sumas del Impuesto Básico con más la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que se liquida conjuntamente del inmueble o los inmuebles rurales del contribuyente que conforman la liquidación del Impuesto Adicional.

El monto a ingresar en concepto de Impuesto Inmobiliario Adicional no puede superar el Quince por Ciento (15,00%) del Impuesto Básico o sumatorias del Impuesto Básico con más la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) que se liquida conjuntamente, del inmueble o inmuebles rurales del contribuyente que conforman la liquidación del Impuesto Adicional.

(Ver Artículos 227 a 231 de la Resolución Normativa N° 1/2023 de la Dirección General de Rentas)

Artículo 126.- Establécese para la determinación del Impuesto Inmobiliario Básico Rural correspondiente a la anualidad 2024, los siguientes grupos de segmentación de contribuyentes del referido impuesto, en función de la cantidad de hectáreas del inmueble y su valuación:

Artículo127.- La liquidación para el pago anual del Impuesto Inmobiliario Básico Rural que se determine para cada partida alcanzada por el gravamen, incluida la contribución especial que la integra, con excepción del impacto que generen las mejoras incorporadas en dicha liquidación, no puede exceder, para los inmuebles comprendidos en los Grupos I, II y III del artículo 126 de esta Ley, el porcentaje de variación del Índice de Productos Agropecuarios correspondiente al Índice de Precios Internos al por Mayor (IPM) del Sistema de Índices de Precios Mayoristas (SIPM) que publica el Instituto Nacional de Estadísticas y Censos (INDEC) entre los meses que a tal efecto disponga el Ministerio de Finanzas, respecto del monto de la liquidación efectuada para la anualidad 2023, incluidos los fondos adicionales que integran la misma.

En caso de que el contribuyente opte por el pago en cuotas, de acuerdo a lo dispuesto en el artículo 118 de la presente Ley, a los fines de determinar el monto de las mismas se deberá proceder a calcular el beneficio establecido precedentemente, tomando en comparación la variación del Índice de Productos Agropecuarios correspondiente al Índice de Precios Internos al por Mayor (IPM) del Sistema de Índices de Precios Mayoristas (SIPM) que publica el Instituto Nacional de Estadísticas y Censos (INDEC) entre el mes base utilizado para el cálculo del párrafo anterior y el mes que, a tales efectos, disponga el Ministerio de Finanzas en función del vencimiento y la generación de la cuota.

El beneficio de limitación en el incremento del impuesto establecido en el presente artículo no será de aplicación para aquellos inmuebles que constituyan rémora en los términos del último párrafo del artículo 6º de esta Ley.

Facúltase a la Dirección General de Rentas a efectuar los ajustes que resulten necesarios en la liquidación del Impuesto Básico y en la contribución especial que se recauda conjuntamente con el mismo, a los fines de cumplimentar las disposiciones del presente artículo.

(Ver Sección I del Capítulo III del Título X del Anexo I de la Resolución -D- N° 454/2023 del Ministerio de Economía y Gestión Pública)

Reglamentación Artículo 194 del CTP – Impuesto Inmobiliario Adicional: sucesiones indivisas

Artículo 138.- A los efectos de la determinación de la base imponible del Impuesto Inmobiliario adicional se considerará a las sucesiones indivisas titulares de los inmuebles propios del causante o derechos que posea sobre los mismos.

CAPÍTULO CUARTO

Exenciones.

Exenciones de Pleno Derecho.

Artículo 195.- Quedan exentos del pago del impuesto establecido en este Título:

1) El Estado Nacional, los estados provinciales y las municipalidades a condición de su reciprocidad, sus dependencias y reparticiones autárquicas o descentralizadas, las comunas constituidas conforme a la Ley Nº 8102 y sus modificatorias, las comunidades regionales reguladas por la Ley Nº 9206 y su modificatoria y los organismos intermunicipales constituidos en el marco del artículo 190 de la Constitución de la Provincia de Córdoba.

No se encuentran comprendidas en esta exención las reparticiones autárquicas, entes descentralizados y las empresas de los Estados mencionados cuando realicen operaciones comerciales, bancarias o de prestación de servicios a terceros a título oneroso. En el caso de los inmuebles de la Empresa Provincial de Energía de Córdoba (EPEC) que se destinen a usinas y estaciones de transformación o rebaje de energía, debe tributar sobre la base imponible de la tierra libre de mejoras, la alícuota que fija la Ley Impositiva Anual para los inmuebles edificados.

La presente exención, tampoco comprende a los inmuebles de los Estados Nacional, Provincial y Municipal que hayan sido cedidos en usufructo, uso, comodato, cesión u otra figura jurídica, a terceros para la explotación de su actividad primaria, comercial, industrial o de servicios.

Cuando la referida cesión del inmueble sea en forma parcial, la exención comprenderá la proporción que del total de la superficie del mismo represente la porción de la unidad funcional no cedida por el Estado Nacional, Provincial y/o Municipal;

2) La Iglesia Católica, por los inmuebles destinados al culto, a la vivienda de sus sacerdotes y religiosas, a la enseñanza o demás obras de bien común;

3) Los Estados extranjeros acreditados ante el gobierno de la Nación por los inmuebles que sean ocupados por las sedes oficiales de sus representaciones diplomáticas y consulares;

4) La Lotería de la Provincia de Córdoba Sociedad del Estado;

5) Los Consorcios Camineros creados por Ley Nº 6233 y sus modificatorias;

6) El inmueble destinado a la vivienda permanente del contribuyente o su grupo familiar que convive con él cuando el mismo sea categorizado como hogar indigente dentro del programa de “Reconstrucción Social” instaurado por Decreto Nº 1214/2006;

7) La Empresa Provincial de Energía de Córdoba (EPEC) por los inmuebles afectados al tendido de líneas eléctricas;

8) Las universidades nacionales o provinciales estatales, por todos sus inmuebles;

9) La sociedad Parque Industrial Piloto de San Francisco S.A. por todos sus inmuebles, y

10) La Fundación San Roque regida por el Decreto Provincial Nº 823/17, por todos sus inmuebles.

Exenciones Subjetivas

Artículo 196.- En los casos que se expresan a continuación quedarán exentos del pago del Impuesto Inmobiliario, los siguientes inmuebles:

1) Los templos y en general los inmuebles destinados al culto de las religiones que se practiquen en la Provincia;

2) Los inmuebles pertenecientes a fundaciones, colegios o consejos profesionales, asociaciones civiles y mutualistas, simples asociaciones y entidades religiosas que conforme a sus estatutos o documentos de constitución no persigan fines de lucro, a los centros vecinales constituidos, conforme la legislación vigente, siempre que estén afectados directamente a los fines específicos de dichas instituciones y los afectados al funcionamiento de las sedes cuando se trate de asociaciones sindicales con personería gremial, cualquiera fuese su grado, reguladas por la Ley de Asociaciones Sindicales;

3) Los inmuebles que hayan sido cedidos gratuita e íntegramente para el funcionamiento de hospitales, asilos, casas de beneficencia, hogares de día, bibliotecas públicas, escuelas y establecimientos de enseñanza en general;

4) Los inmuebles destinados específicamente al servicio público de suministro de aguas corrientes y energía eléctrica en las urbanizaciones de propiedad de empresas de loteos por el término durante el cual tengan obligatoriamente a su cargo alguna de dichas prestaciones;

5) Los inmuebles históricos de propiedad privada sujetos al régimen de la Ley Nacional N° 12665;

6) El inmueble perteneciente a personas adultas mayores que resulten contribuyentes del gravamen y, en todos los casos, cumplan los requisitos y/o condiciones que a tal efecto establezca el Poder Ejecutivo Provincial. La exención de pago del impuesto resulta de aplicación considerando los límites y/o porcentajes de beneficios que el Poder Ejecutivo de acuerdo a determinados parámetros defina;

Artículo 123.- Fíjanse los siguientes porcentajes de exención del Impuesto Inmobiliario aplicable a los sujetos a que alude el inciso 6) del artículo 196 del Código Tributario Provincial:

a) Personas adultas mayores en situación de indigencia: Ciento por Ciento (100%), y

b) Personas adultas mayores en situación de pobreza: Ciento por Ciento (100%).

LIA – Artículo 125.- Facúltase al Ministerio de Finanzas a establecer los parámetros y/o condiciones que deben verificarse a los fines del encuadramiento en las disposiciones de los artículos 122, 123 y 124 de esta Ley.

*Ver Capítulo I del Título X del Anexo I de la Resolución -D- N° 454/2023 del Ministerio de Economía y Gestión Pública – Sujetos en Situación de Indigencia o de Pobreza:

A los efectos de las disposiciones contenidas en los Artículos 123 y 124 de la Ley Impositiva Anual Nº 10929 vigente para el año 2024, se consideran sujetos en situación de indigencia o de pobreza, cuando el importe neto de las remuneraciones, haberes y/o beneficios de carácter público o privado al mes de noviembre del año anterior por el que se solicita el beneficio o el promedio mensual de los ingresos anuales de quienes desarrollen actividades económicas o perciban ingresos de cualquier naturaleza, no superen los siguientes valores:

a) Situación de indigencia: Pesos Ciento Noventa Mil ($ 190.000,00).

b) Situación de pobreza: Pesos Trescientos Noventa y Cinco Mil ($395.000,00).

En el supuesto que el sujeto en situación de indigencia o de pobreza perciba remuneraciones, haberes y/o beneficios y demás ingresos provenientes del desarrollo de actividades económicas o de cualquier otra naturaleza, corresponderá sumar todos sus ingresos a los fines de su comparación con los importes indicados en los incisos a) y b) precedentes.

Reglamentación inciso 6) Artículo 196 del CTP –Requisitos y/o condiciones

Artículo 141.- ESTABLÉCESE que el beneficio de exención de pago previsto en el artículo 196 inciso 6) del Código Tributario resultará de aplicación siempre que el beneficiario cumpla en forma concurrente, con los siguientes requisitos:

a) Tener sesenta y cinco (65) o más años de edad al 31 de diciembre del año anterior por el cual se otorga el beneficio de exención de pago;

b) Ser titular o poseedor a título de dueño de un único inmueble; que el destino del mismo sea casa-habitación del beneficiario y que la base imponible para la anualidad 2024 no sea superior a Pesos Ocho Millones Cien Mil ($ 8.100.000,00);

c) No poseer remuneraciones, haberes y/o beneficios de carácter público o privado cuyo importe neto sea superior a Pesos Trescientos Noventa y Cinco Mil ($ 395.000,00) al mes de noviembre del año anterior por el que se solicita el beneficio. Tratándose de sujetos que desarrollen actividades económicas o perciban ingresos de cualquier naturaleza, a los fines de acceder a la exención prevista en el citado inciso del Código, el promedio mensual de los mismos, correspondientes al año calendario anterior por el cual se le otorga el beneficio, no podrá superar el monto establecido precedentemente.

En el supuesto que el sujeto perciba remuneraciones, haberes y/o beneficios y, además, ingresos provenientes del desarrollo de actividades económicas o de cualquier otra naturaleza, corresponderá sumar todos sus ingresos a los fines de su comparación con el importe indicado en el párrafo anterior.

Asimismo, facúltase a la Dirección General de Rentas a excluir a sujetos que de acuerdo con la información obrante en el organismo en virtud de los tributos y regímenes que administra como así también de la información que pueda obtener de otros organismos públicos y privados se presuman niveles de ingresos superiores a los establecidos en el primer párrafo del presente inciso;

d) No poseer más de dos automotores o que la base imponible o sumatorias de bases imponibles para el 2024, no sea superior a Pesos Diez Millones Quinientos Mil ($ 10.500.000,00). Sólo serán tenidos en cuenta los automotores que no se encuentren exentos en virtud de la aplicación de lo dispuesto en el artículo 60 de la Ley Impositiva N° 10.854;

e) No poseer embarcaciones.

Reglamentación inciso 6) Artículo 196 del CTP – Situaciones Especiales

Artículo 142.- En los casos de propiedad en condominio o nuda propiedad de una persona adulta mayor con sus hijos menores de edad o con discapacidad permanente que habiten el inmueble, bastará con que aquella cumpla con los requisitos establecidos en el artículo anterior.

Para los demás casos en condominio, el beneficio resultará procedente en tanto el condómino que destine el inmueble a su casa-habitación cumpla con los requisitos y/o condiciones para gozar de los beneficios establecidos en el inciso 6) del artículo 196 del Código a que se hace referencia en el artículo anterior.

En los casos de sucesiones indivisas será el sucesor que destine el inmueble a su casa-habitación quien deberá cumplir con los requisitos establecidos en el artículo 141 del presente.

Para aquel inmueble que revista el carácter de ganancial en el régimen de comunidad de ganancias reglamentado por el Código Civil y Comercial de la Nación, el beneficio de exención de pago del Impuesto Inmobiliario resultará de aplicación en tanto ambos cónyuges cumplan con los requisitos establecidos en el artículo anterior. Las remuneraciones, haberes y/o ingresos individualmente no deben superar el límite a que se hace referencia en el citado artículo y ninguno de los cónyuges puede ser titular de otro inmueble distinto por el que solicitan la exención. En los casos de separación de hecho o de derecho, en los que no estén concluidos los trámites pertinentes, quien destine el inmueble a su casa-habitación será quien deba cumplir los requisitos del artículo precedente.

Reglamentación inciso 6) Artículo 196 del CTP – Alcance

Artículo 143.- A los fines dispuestos en el inciso 6) del artículo 196 del Código Tributario Provincial, resultarán de aplicación las siguientes disposiciones:

a) Los departamentos o viviendas sometidos al Régimen de Propiedad Horizontal, con cochera y/o baulera, conforman un sólo inmueble horizontal siempre que: estén comprendidos en el mismo reglamento de copropiedad y/o administración y pertenezcan al mismo edificio en propiedad horizontal, y se encuentren inscriptos catastralmente en forma individual a nombre del titular o titulares del departamento o vivienda.

b) No serán consideradas como otro inmueble las servidumbres de paso inscriptas catastralmente en forma individual. La exención -de corresponder- sólo alcanzará a la unidad habitacional.

Reglamentación inciso 6) Artículo 196 del CTP – Regularización de Obligaciones

Artículo 144.- FACÚLTASE al Ministerio de Finanzas a dictar las disposiciones y/o redefiniciones que resulten necesarias para la aplicación de la exención prevista en el inciso 6) del artículo 196 del Código Tributario Provincial.

Reglamentación inciso 6) Artículo 196 del CTP – Facultad de renovar de oficio la exención del inciso 6) Artículo 194 del Código Tributario Provincial

Artículo 145.- La Dirección General de Rentas establecerá las formalidades y/o condiciones que resulten necesarias para solicitar el beneficio establecido en el inciso 6) del artículo 196 del Código Tributario, quedando facultada para disponer de oficio el reconocimiento del mismo a partir de datos que obtenga de organismos nacionales, provinciales y/o municipales de carácter oficial necesarios para tal efecto.

Artículo 146.- A los fines del artículo anterior, se presumirá que se mantienen las circunstancias que hicieran posible el otorgamiento, salvo que el contribuyente manifieste el cambio o que éste sea comprobado por la Dirección General de Rentas, en cuyo caso se dispondrá la extinción o caducidad de la exención de acuerdo a lo previsto en los incisos e) y f) del artículo 12 del Código Tributario Provincial.

Artículo 147.- La falta de comunicación, en el término que establezca la Dirección General de Rentas, de la alteración de las circunstancias que posibilitaron el otorgamiento de la exención o su comprobación por parte de la Dirección, acarreará la aplicación de las sanciones que para tales casos establece el Código Tributario Provincial, sin perjuicio de requerirse el pago del tributo y sus accesorios.

Reglamentación inciso 6) Artículo 196 del CTP –Variación de condiciones

Artículo 148.- Cuando debido a la variación de sus condiciones de uno a otro período, un contribuyente y/o responsable deba abonar el impuesto, corresponderá efectuar el pago del impuesto adeudado con más los accesorios que pudieran corresponder, en los plazos y condiciones que fije la Dirección General de Rentas.

7) Los inmuebles pertenecientes a los partidos políticos reconocidos legalmente;

8) Los inmuebles afectados a explotaciones cuyos titulares se encuentren en procesos concursales, fallidos o hubieren abandonado la explotación de manera ostensible y con riesgo para la continuidad de la empresa, exclusivamente en aquellos casos en que la actividad de la organización o empresa sea continuada por agrupaciones de trabajadores, cualquiera sea la modalidad de gestión asumida por estos. Cuando la actividad sea realizada con la participación de capitales públicos o privados, ajenos a los trabajadores, la exención se proporcionará al porcentaje de participación de éstos últimos. La presente exención resultará de aplicación por el término de tres (3) años o por el lapso de tiempo que el ejercicio de la actividad sea desarrollada por los trabajadores, cuando este último plazo fuera menor, contado desde la fecha en que estos asuman efectivamente la explotación de la citada actividad;

9) Las parcelas baldías destinadas exclusivamente a pasillos de uso común de uno o más inmuebles internos sin otra salida a la vía pública.

La Dirección General de Catastro Provincial informará a la Dirección General de Rentas las parcelas que se ajusten a las normas del presente inciso;

10) El inmueble destinado a la vivienda permanente del contribuyente o de su grupo familiar cuando este sea una persona con discapacidad, conforme lo previsto en las Leyes Nacionales Nº 22431 y Nº 24901 y sus normas complementarias, o se encuentre con un porcentaje de incapacidad laboral igual o superior al sesenta y seis por ciento (66%), en ambos casos de carácter permanente y acreditado con certificado médico de entidades estatales, en la medida que dé cumplimiento a los requisitos que establezca la Ley Impositiva Anual y a las condiciones que disponga la Dirección General de Rentas.

Artículo 9.- Establécense, a los fines dispuestos en el inciso 10) del artículo 196 del Código Tributario Provincial, los siguientes requisitos:

a) Que el contribuyente o su grupo familiar no sean propietarios y/o poseedores a título de dueños de otro inmueble -excepto un lote sin mejoras- en cuyo caso el impuesto correspondiente a la anualidad en curso no puede superar en más de cuatro (4) veces el monto fijo de la primera categoría de la escala del punto 1.2.- del artículo 6º de la presente Ley, y

b) Que el impuesto para la anualidad en curso, correspondiente al inmueble por el cual se solicita la exención, no supere en más de veintiocho (28) veces el impuesto mínimo para ese tipo de inmueble.

Facúltase al Ministerio de Finanzas a modificar los parámetros establecidos en el presente artículo.

Artículo 140.- A los fines previstos en el artículo 4° de la Ley N° 5624 y su modificatoria, el beneficio de exención en el pago del Impuesto Inmobiliario, resultará de aplicación siempre que el beneficiario cumpla los requisitos establecidos en el inciso 10) del artículo 196 del Código Tributario Provincial.

11) Los inmuebles pertenecientes a cooperativas regidas por la Ley Nacional Nº 20337 y sus modificatorias, que fueran destinados al funcionamiento de establecimientos educacionales privados incorporados a los planes de enseñanza oficial y/o dedicados a la enseñanza de personas con discapacidad, reconocidos como tales por la autoridad competente. Cuando la afectación del inmueble sea en forma parcial, la exención comprenderá la proporción que del total de la superficie del mismo represente la porción de la unidad funcional afectada al funcionamiento del establecimiento educacional;

12) El inmueble destinado a casa-habitación del contribuyente cuando este sea una persona considerada de vulnerabilidad social y cumpla los requisitos y/o condiciones que a tal efecto establezca el Poder Ejecutivo Provincial. La exención de pago del impuesto resulta de aplicación considerando los límites y/o porcentajes de beneficios que el Poder Ejecutivo de acuerdo a determinados parámetros defina, y

Artículo 124.- Fíjanse los siguientes porcentajes de exención del Impuesto Inmobiliario aplicable a los sujetos a que alude el inciso 12) del artículo 196 del Código Tributario Provincial:

a) Sujetos en situación de indigencia: Ciento por Ciento (100%), y

b) Sujetos en situación de pobreza: Cincuenta por Ciento (50%).

LIA – Artículo 125.- Facúltase al Ministerio de Finanzas a establecer los parámetros y/o condiciones que deben verificarse a los fines del encuadramiento en las disposiciones de los artículos 122, 123 y 124 de esta Ley.

*Ver Capítulo I del Título X del Anexo I de la Resolución -D- N° 454/2023 del Ministerio de Economía y Gestión Pública – Sujetos en Situación de Indigencia o de Pobreza:

A los efectos de las disposiciones contenidas en los Artículos 123 y 124 de la Ley Impositiva Anual Nº 10929 vigente para el año 2024, se consideran sujetos en situación de indigencia o de pobreza, cuando el importe neto de las remuneraciones, haberes y/o beneficios de carácter público o privado al mes de noviembre del año anterior por el que se solicita el beneficio o el promedio mensual de los ingresos anuales de quienes desarrollen actividades económicas o perciban ingresos de cualquier naturaleza, no superen los siguientes valores:

a) Situación de indigencia: Pesos Ciento Noventa Mil ($ 190.000,00).

b) Situación de pobreza: Pesos Trescientos Noventa y Cinco Mil ($395.000,00).

En el supuesto que el sujeto en situación de indigencia o de pobreza perciba remuneraciones, haberes y/o beneficios y demás ingresos provenientes del desarrollo de actividades económicas o de cualquier otra naturaleza, corresponderá sumar todos sus ingresos a los fines de su comparación con los importes indicados en los incisos a) y b) precedentes.

Reglamentación inciso 12) Artículo 196 del CTP – Vulnerabilidad Social

Artículo 149.- A los efectos de la exención prevista en el inciso 12) del artículo 196 del Código Tributario Provincial deberán cumplimentarse, en forma concurrente, los siguientes requisitos:

a) Ser persona mayor a dieciocho (18) años considerada de vulnerabilidad social, es decir, encontrarse en situación de indigencia o pobreza, conforme con los parámetros y/o condiciones que establezca el Ministerio de Economía y Gestión Pública a tal fin;

b) Ser titular o poseedor a título de dueño de un único inmueble, que el destino del mismo sea casa-habitación del beneficiario y que la base imponible para la anualidad 2024 no sea superior a:

1. inciso a) del artículo 124 de la Ley Impositiva N° 10.929: Pesos Ocho Millones Cien Mil ($ 8.100.000,00).

2. inciso b) del artículo 124 de la Ley Impositiva N° 10.929: Pesos Ocho Millones Cien Mil ($ 8.100.000,00);

c) No poseer más de dos automotores o que la base imponible o sumatorias de bases imponibles para el 2024 no sea superior a Pesos Diez Millones Quinientos Mil ($ 10.500.000,00). Sólo serán tenidos en cuenta los automotores que no se encuentren exentos en virtud de la aplicación de lo dispuesto en el artículo 60 de la Ley Impositiva Nº 10.929;

d) No poseer embarcaciones.

13) Los inmuebles que, por condiciones naturales u otra que determine el Organismo Catastral, les corresponda en su totalidad una valuación igual o inferior a Un Peso ($ 1) por hectárea para el caso de parcelas rurales o una valuación igual o inferior a Un Peso ($1) por metro cuadrado para el caso de parcelas urbanas.

El Poder Ejecutivo dictará las normas reglamentarias correspondientes

Requisitos. Vigencia.

Artículo 197.- Para gozar de las exenciones previstas en el artículo 196 de este Código, los contribuyentes deberán solicitar su reconocimiento a la Dirección -o ante la Autoridad de Aplicación, en caso de que se tratare de regímenes especiales- acompañando las pruebas que justifiquen la procedencia de la exención.

Sin perjuicio de lo dispuesto precedentemente, la Dirección puede disponer de oficio el reconocimiento de la exención prevista en los incisos 6), 9), 10) y 12) del artículo 196 de este Código, cuando reúna de los organismos de carácter oficial -nacional, provincial o municipal-, la información que resulte necesaria a tales efectos.

Las exenciones previstas en el artículo 196 de este Código rigen a partir del 1 de enero del año siguiente al momento en que el beneficio hubiera correspondido. Para los casos previstos en los incisos 6) y 12) del citado artículo el beneficio rige para cada anualidad en que se cumplimenten los requisitos dispuestos en dicha norma.

Las exenciones previstas en el artículo 195 de este Código regirán a partir del 1 de enero del año siguiente al de la afectación o adquisición del dominio, salvo lo dispuesto en el último párrafo del artículo 192 del presente instrumento legal.

Las exenciones previstas en regímenes especiales de promoción establecidos por la Provincia de Córdoba regirán a partir del 1 de enero del año siguiente a la fecha de la resolución que disponga otorgar el beneficio.

Aquellos inmuebles amparados por el beneficio de exención establecido en los artículos 195 y 196 de este Código, por los cuales sus titulares dispongan la constitución a favor de terceros del derecho real de superficie, la exención tributaria correspondiente al porcentaje (total o parcial) de la propiedad superficiaria estará sujeta a que el superficiario cumpla con los requisitos y/o condiciones para gozar de la misma o que la referida porción del inmueble dado en derecho de superficie encuadre en las definiciones establecidas en los citados artículos.

Cuando el derecho de superficie se constituya sobre una parte del inmueble (parcial), la exención que goza el titular del inmueble comprenderá la proporción que del total de la superficie del mismo represente la porción de la unidad funcional no dada en derecho de superficie.

Cuando se produzca la cesión en forma total o parcial de un inmueble no amparado por el beneficio de exención establecido en los artículos 195 y 196 de este Código, en usufructo, uso, comodato, concesión u otra figura jurídica a terceros para su ocupación, disposición, explotación y/o desarrollo de actividades (que no implique la transmisión de dominio), la exención subjetiva que pudiere corresponderle a éste por su carácter de contribuyente no resultará extensiva o aplicable sobre el inmueble objeto de la cesión. En el caso de tratarse de cesiones de inmuebles beneficiados por la exención en el pago del impuesto, dicho beneficio no resultará de aplicación para el contribuyente excepto que la cesión del inmueble sea en forma parcial, correspondiendo en tales casos, la exención sobre la proporción que del total de la superficie del mismo represente la porción de la unidad funcional no cedida.

Artículo 139.- A los fines previstos en el último párrafo in fine del artículo 197 del Código Tributario, cuando el producido de los inmuebles beneficiados por la exención en el pago del Impuesto Inmobiliario sea afectado directamente a los fines específicos de los entes, organismos y/o instituciones a que hace referencia los incisos 1), 2), 4), 8) y 10) del artículo 195 del mencionado ordenamiento, en su carácter de propietarios, el beneficio de exención se continuará gozando por el total de la superficie.

En el caso de asociaciones sindicales con personería gremial, cualquiera fuese su grado, reguladas por la Ley de Asociaciones Sindicales, cuando de la superficie total del inmueble afectado al funcionamiento de la sede, una parte del mismo sea destinado por las referidas asociaciones para brindar -por cuenta propia o de terceros- la prestación del servicio de cobertura/atención médico asistencial o de capacitación, en ambos casos, a sus propios afiliados, el beneficio de exención será respecto del total de la superficie.

CAPÍTULO QUINTO

Determinación del Impuesto.

Forma de Determinación.

Artículo 198: El Impuesto Inmobiliario Básico y el Adicional serán determinados por la Dirección, la que expedirá las liquidaciones administrativas para su pago con arreglo a las previsiones del artículo 56 de este Código.

Cuando con motivo de liquidaciones practicadas por la Dirección, se cuestione una modificación de los datos valuativos del inmueble el contribuyente o responsable podrá manifestar su disconformidad ante el Organismo, dentro de la temporalidad prevista por el artículo 58 de este Código y únicamente en el supuesto de no haberse planteado con anterioridad o simultáneamente dicha disconformidad ante la Dirección General de Catastro, en cuyo caso se tendrá por no presentado.

Dentro de los cinco (5) días de recepcionada la impugnación, se otorgará intervención a la Dirección General de Catastro a los fines de que dentro del término de ciento veinte (120) días dicte resolución respecto a la disconformidad planteada, notificando el acto al contribuyente. Una vez firme la resolución, las actuaciones se remitirán en devolución a la Dirección General de Rentas dentro de los cinco (5) días posteriores, oportunidad en que dentro del mismo término -cinco (5) días siguientes a su recepción-, se practicará la liquidación del tributo bajo el marco legal previsto por el artículo 194 de este Código.

Las liquidaciones que se practiquen y que constituyan resultantes de reclamos fundados exclusivamente en datos valuativos del inmueble no son susceptibles de ser impugnadas dentro del marco recursivo tributario previsto en este Código.

Artículo 199: El Impuesto Inmobiliario Adicional se determinará sobre la base de la información de inmuebles que tenga la Dirección.

En aquellos casos que surgiera información posterior a la liquidación relativa a inmuebles que son propiedad del contribuyente y no fueron tenidos en cuenta, la Dirección determinará la diferencia de impuesto la cual deberá ser cancelada dentro del plazo establecido por la misma.

El contribuyente podrá plantear su disconformidad con las liquidaciones en los términos y dentro de la temporalidad prevista por el artículo 58 de este Código.

CAPÍTULO SEXTO

Pago.

Forma.

Artículo 200: El impuesto establecido en este Título deberá ser pagado en la forma que establece este Código y en las condiciones y términos que fije el Ministro de Finanzas.

Premio estímulo Pago Único

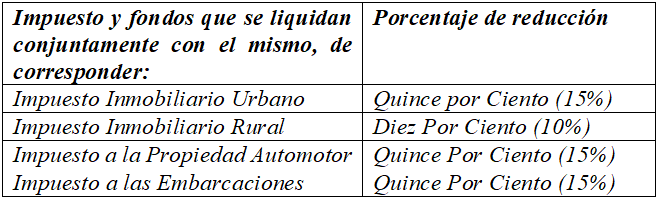

Artículo 407: ESTABLÉCESE una reducción equivalente a los porcentajes que se indican a continuación, sobre el monto a pagar por la obligación tributaria correspondiente al Impuesto Inmobiliario Urbano (básico y fondos que se recaudan conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y contribución especial que se liquida conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones, de la anualidad de cada período fiscal, para aquellos contribuyentes que realicen el pago anual de los referidos impuestos bajo la modalidad de pago único, ingresado en término según sea la/s fecha/s establecida/s para ello:

El beneficio establecido en el párrafo precedente resultará, asimismo, de aplicación para aquellos contribuyentes o responsables que habiendo optado por el pago del impuesto en cuotas –siempre que sean ingresadas en término-, decidieran anticipar, a la fecha de vencimiento del pago único, el pago de la totalidad de las cuotas a vencer correspondiente a la anualidad del impuesto.

Los contribuyentes o responsables que gocen del beneficio establecido en el presente artículo, respecto de inmuebles en los que se realicen mejoras durante la anualidad, tendrán bonificado el impuesto correspondiente a las mismas en virtud del segundo párrafo del artículo 190 del Código Tributario Provincial. También será de aplicación para aquellos casos que se encuentren canceladas la totalidad de las cuotas correspondientes a la anualidad con fecha anterior a la vigencia de la mejora.

Premio estímulo por pago a través del sistema de retención de haberes para agentes públicos provinciales y jubilados y/o pensionados provinciales

Artículo 408: ESTABLÉCESE para aquellos agentes públicos provinciales y jubilados y/o pensionados provinciales, que realicen el pago a través del sistema de retención en recibo de haberes, una bonificación equivalente al cinco por ciento (5%) de cada cuota a debitar correspondiente al Impuesto Inmobiliario Urbano (básico más fondos que se liquidan conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y fondos que se liquidan conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

La bonificación prevista en el párrafo precedente no resultará acumulable con los beneficios dispuestos en el artículo anterior.

A los fines del beneficio previsto en el presente, las adhesiones deberán ser solicitadas hasta el día de vencimiento de la cuota y, tendrán efecto de pago a partir del mes en que se proceda a efectivizar el débito de la/s cuota/s de la anualidad del tributo que se encuentran vencidas, más la que vence en dicho momento, de corresponder.

Premio estímulo por pago a través del sistema de Débito Automático

Artículo 409: ESTABLÉCESE para aquellos contribuyentes que opten por el pago a través del sistema de débito automático mediante la utilización de tarjeta de crédito o débito directo en cuenta bancaria, una reducción, equivalente al cinco por ciento (5%) de cada cuota a debitar del Impuesto Inmobiliario Urbano (básico más fondos que se liquidan conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y fondos que se liquidan conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

La bonificación adicional prevista en el párrafo precedente no resultará acumulable con los beneficios dispuestos en el Artículo 407 del presente Decreto, de corresponder.

A los fines del beneficio previsto en el presente artículo, las adhesiones deberán ser solicitadas hasta el día de vencimiento de la cuota y tendrán efecto de pago a partir del mes en que se proceda a efectivizar el débito de la/s cuota/s de la anualidad del tributo que se encuentran vencidas, más la que vence en dicho momento, de corresponder.

Premio estímulo Impuesto Inmobiliario Rural

Artículo 410: ESTABLÉCESE una reducción del cinco por ciento (5%) del monto a pagar de las obligaciones tributarias correspondientes al Impuesto Inmobiliario Rural (básico, adicional y contribución especial que se liquida conjuntamente con el mismo), para aquellos inmuebles que hayan sido declarados como unidad de manejo por un beneficiario del Programa de Buenas Prácticas Agropecuarias por la anualidad anterior a la del beneficio o que por el mismo se haya cumplido con la presentación de la declaración jurada y demás formalidades establecidas en el artículo 9 del Decreto N° 1251/2018 -reglamentario de la Ley N° 10467- y que, adicionalmente, opten por el pago a través de medios electrónicos.

El Ministerio de Bioagroindustria de la Provincia de Córdoba en su carácter de autoridad de aplicación de las Leyes Nros 10663 y 10467, informará a la Dirección General de Rentas los inmuebles que cumplan con los requisitos establecidos en el párrafo anterior.

El presente beneficio resultará acumulable sólo al establecido en el artículo 407 del presente Decreto y luego de aplicado el mismo.

De las causales de decaimiento de los beneficios

Artículo 412: ESTABLÉCENSE como causales de decaimiento de los beneficios establecidos en los artículos 408 y 409 del presente Decreto:

a) El desistimiento al débito automático o al sistema de retención de haberes existiendo cuotas por abonar correspondientes al periodo fiscal por el cual se desiste;

b) La falta de acreditación de algunas de las posiciones correspondientes al débito automático.

La pérdida de los beneficios establecidos en los artículos 408 y 409 recaerá sobre las cuotas del impuesto que no se hayan cancelado en su totalidad.

Artículo 415: Los beneficios establecidos en el presente Título se aplicarán para las anualidades 2024 y siguientes, sin perjuicio de la plena vigencia de los beneficios generados por las anualidades anteriores de acuerdo a las normas vigentes para las mismas.

Pago Previo. Donaciones a la Provincia.

Artículo 201: La inscripción en la Dirección de Registro General de Provincia de actos traslativos de dominio que se refieren a inmuebles, deberá ser precedida del pago del impuesto establecido en este Título, con los intereses, recargos y multas hasta el año en que se efectúe la inscripción, inclusive, aun cuando el plazo general para el pago de dicho año no hubiere vencido.

Facúltase al Poder Ejecutivo para que al aceptar donaciones de inmuebles a favor de la Provincia, cancele las deudas que existieren en concepto de Impuesto Inmobiliario, con los intereses, recargos y multas, previo informe de la Dirección General de Rentas sobre valuación y monto de la deuda.

Cuando los inmuebles forman parte de mayor extensión la cancelación será proporcional a la superficie donada.

En los casos de donaciones de inmuebles a favor de una Municipalidad de la Provincia, el Poder Ejecutivo está facultado para disponer la cancelación de las deudas, que existieren en concepto de Impuesto Inmobiliario con los intereses recargos y multas, cumplimentando lo establecido en el párrafo anterior.